- Произошел решительный сдвиг в пользу стейблкоин-маржи. BTC контракты.

- Должен BTCПосле недавних потерь трейдеры с короткими позициями начали действовать.

Bitcoinх (BTC) рынок фьючерсов на протяжении многих лет демонстрировал быстрый рост, что сделало его одним из наиболее предпочтительных инструментов криптодеривативов среди институциональных инвесторов. Данные о фьючерсах часто используются для прогнозирования будущего BTC движения цен и получить лучшее понимание настроений рынка.

Известный сетевой аналитик Уилл Клементе вышла на социальную платформу Twitter чтобы подчеркнуть довольно интересную тенденцию, возникающую в BTC пейзаж будущего. С использованием Glassnodeданных исследователь обратил внимание на неуклонное снижение количества криптообеспеченных открытых BTC фьючерсных контрактов за последние два года.

Источник: Glassnode

Как видно на графике, процент крипто-маржинальных контрактов упал с 70% во время пика исторического бычьего рынка 2021 года до всего 23% по состоянию на 10 августа. Основным выводом из этих выводов стал решительный сдвиг в пользу маржинальных контрактов со стейблкоинами.

Какое это имеет значение?

Общеизвестно, что фьючерсные контракты позволяют трейдерам спекулировать на Bitcoin ценовые движения без удержания актива. Трейдеры на фьючерсном рынке обычно имеют в своем распоряжении два типа криптодеривативов — контракты, обеспеченные криптовалютой, и контракты, обеспеченные стабильной монетой.

Криптовалютные или coin- маржинальные контракты выгодны для долгосрочных инвесторов, так как расчеты по ним осуществляются в базовой криптовалюте, в данном случае Bitcoin. Это означает, что они могут продолжать HODL без необходимости конвертировать свои активы в стабильные монеты.

С другой стороны, маржинальные контракты со стейблкоинами рассчитываются в стейблкоинах, таких как Tether (USDT). Они в основном используются краткосрочными трейдерами, поскольку они предлагают буфер против резких колебаний рынка.

В результате стремление обеспечить кредитное плечо с использованием залога в стейблкоинах предполагает меньшую вероятность каскадов ликвидации. Каскад ликвидации происходит, когда внезапное бычье или медвежье событие приводит к принудительной ликвидации позиций, и каскадный эффект обрушивает весь рынок.

Нарастают медвежьи настроения

Bitcoin упал до 29 417 долларов на момент публикации после роста до 30 000 долларов 9 августа, данные от CoinMarketCap показал. Падение сильно повлияло на стратегии трейдеров на фьючерсном рынке.

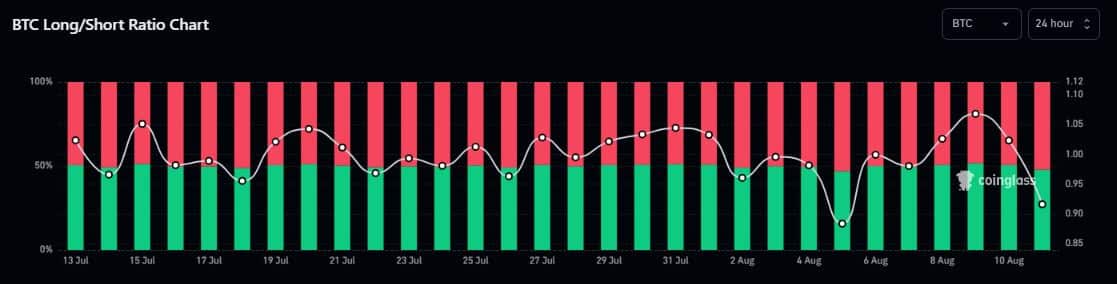

В соответствии с Coinglass, трейдеры, стремящиеся получить прибыль от ценовых потерь, опередили тех, кто охотится за бычьими ценовыми движениями. Соотношение длинных и коротких позиций изменилось в пользу медвежьих трейдеров с кредитным плечом.

Источник: Coinglass