Ethereum отметила самую большую недельную просадку с марта 2020 года после того, как его снижение с 4375 долларов было достигнуто при минимуме в 1880 долларов. Несколько факторов сыграли роль во время обвала, и падение BTC привело к хаосу. Однако одним из ключевых факторов, указанных здесь, который затянул рынок дальше, чем ожидалось, было сжатие при ликвидации длинных контрактов.

В соответствии с данные, По длинным контрактам Ethereum на всех биржах зафиксирована коллективная ликвидация на сумму 1,96 млрд долларов. Фактически, можно заметить, что падение ниже диапазона 3300 долларов совпало с ликвидацией, что способствовало длительному сжатию контрактов и, следовательно, снижению стоимости.

На момент публикации стоимость Ethereum все еще колебалась между 2500-3000 долларов. Однако в ближайшие несколько часов может произойти решающий шаг.

Срок действия контракта Ethereum истекает 21 мая — еще одно изменение уровня?

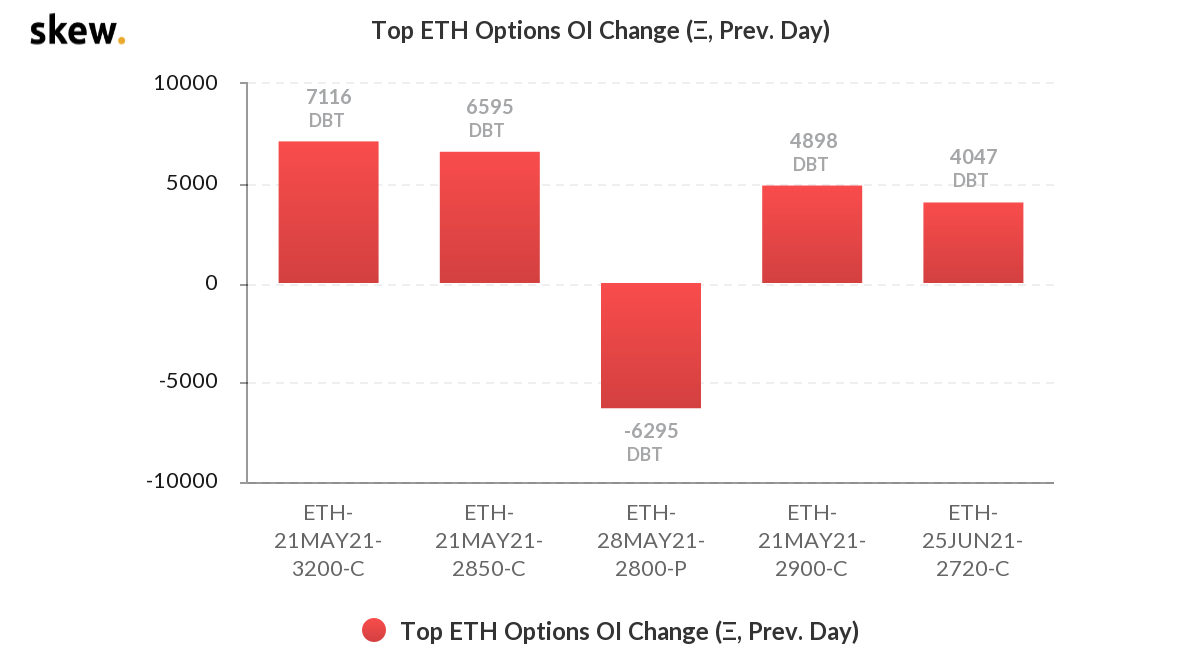

В то время как рынок в настоящее время дает некоторую волатильность, ситуация может снова существенно измениться для Ethereum. Важность ликвидации и истечения контрактов уже подчеркивалась ранее, и данные Skew, казалось, предполагали, что 21 мая — важная дата.

Как указано выше, после 21 мая значительный объем контрактов на опционы ETH приближается к истечению. Большинство из них являются назначенными покупками по колл, и общее ожидание дневного закрытия превышает 2700 долларов.

На момент публикации Ethereum стоил чуть меньше 2700 долларов. Самый важный вывод из этого набора данных заключается в том, что прибыльное истечение срока этих контрактов может позволить Ethereum продвинуться вперед с бычьим восстановлением. С другой стороны, дневное закрытие ниже 2700 долларов может быть вредным и вызвать еще один более низкий откат в районе диапазона 2500–2000 долларов.

Подразумеваемая волатильность, указывающая на потенциальный сдвиг?

Хотя на момент написания статьи рынок казался спокойным, подразумеваемая волатильность ETH была максимальной за более чем 3 месяца. График показывает, что предполагаемый объем продаж превзошел реализованный объем в течение мая. Это означало, что рынок, как ожидается, будет двигаться дальше с точки зрения цены, которая может быть в любом направлении.

IV выше RV обычно указывает на тренд, при котором движение цены не завершается на окончательном дне или вершине.

Подтверждают ли вышеперечисленные факты переход?

Не 100%. Важно отметить, что опционные контракты составляют лишь часть рынка. Это потенциально может вызвать изменение, но это не обязательно. И все же повышенная подразумеваемая волатильность предполагает турбулентность, которую нельзя игнорировать в период корректировок.