Глобальная компания финансовых услуг Moody’s, известная своими кредитными рейтингами, заявила, что растущее внедрение токенизированных фондов на основе блокчейна повышает эффективность инвестирования в такие активы, как государственные облигации, и сигнализирует о «неиспользованном рыночном потенциале».

Токенизированные фонды также могут создавать риски, связанные с технологиями, требуя от менеджеров фондов более разнообразных технологических знаний, заявили аналитики Moody’s в отчете. отчет сегодня.

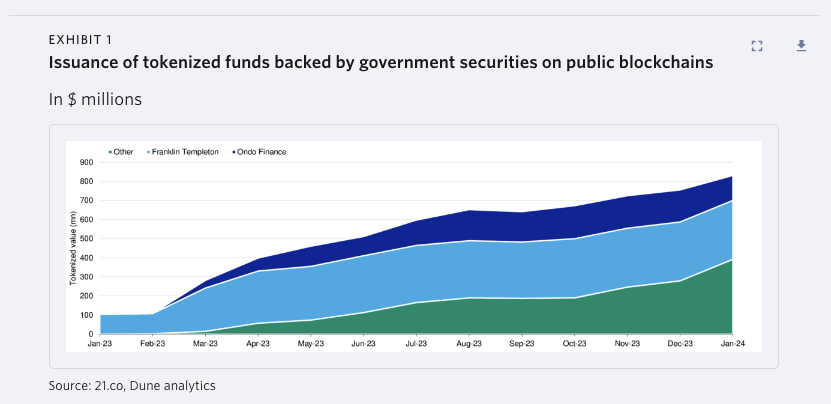

Рост токенизированных фондов с фиксированным доходом в основном обусловлен инвестициями в государственные ценные бумаги, причем доходность становится более привлекательной после недавней серии повышений процентных ставок Федеральной резервной системой США, сообщает Moody’s. По мнению аналитиков, выпуск токенизированных фондов как традиционными учреждениями, так и криптокомпаниями, обеспеченными такими ценными бумагами, вырос до более чем 800 миллионов долларов в публичных блокчейнах к концу 2023 года со 100 миллионов долларов в начале года.

Выпуск токенизированных средств, обеспеченных государственными ценными бумагами, на публичных блокчейнах. Изображение: Муди.

«Крупнейшая эмиссия на сегодняшний день была осуществлена компанией Franklin Templeton, которая первоначально зарегистрировала право собственности на акции своего Фонда государственных денег США на бирже. Stellar блокчейн в 2021 году и в дальнейшем расширил предложение до Polygon блокчейн в 2023 году», — заявило Moody’s.

Другие примеры включают швейцарскую фирму Backed. Financeкоторая в октябре расширила предложение ETF краткосрочных казначейских облигаций США на базе Ethereum до Base, Coinbase-инкубированная сеть уровня 2.

В том же месяце UBS также выпустил токенизированный фонд денежного рынка на публичном блокчейне Ethereum через свою платформу UBS Tokenize. Moody’s утверждает, что в отсутствие широко распространенных стейблкоинов или цифровых валют центральных банков (CBDC) токенизированные фонды денежного рынка могут использоваться в качестве альтернативы обеспечению стейблкоинов на рынках DeFi, хотя они могут быть не такими ликвидными.

В ноябре SC Ventures, инвестиционное и инновационное подразделение Standard Chartered, запустило платформу токенизации под названием Libeara. На прошлой неделе SGD Delta Fund, токенизированный фонд государственных облигаций в сингапурских долларах, получил рейтинг AA от Moody’s, став первым фондом, использующим Libeara.

На прошлой неделе компания Nomura’s Laser Digital также представила PolygonПротокол Libre для фондов Бревана Ховарда и Гамильтона Лейна.

Повышение эффективности и прозрачности

По словам аналитиков, подобно традиционным фондам облигаций, токенизированные фонды обычно инвестируют в долгосрочные инструменты с фиксированным доходом, такие как корпоративные или государственные облигации, или в краткосрочные ценные бумаги, такие как векселя и банкноты. Однако ключевое отличие заключается в их цифровой природе: акции фонда представлены в виде цифровых токенов в распределенном реестре, заменяя централизованные реестры акционеров.

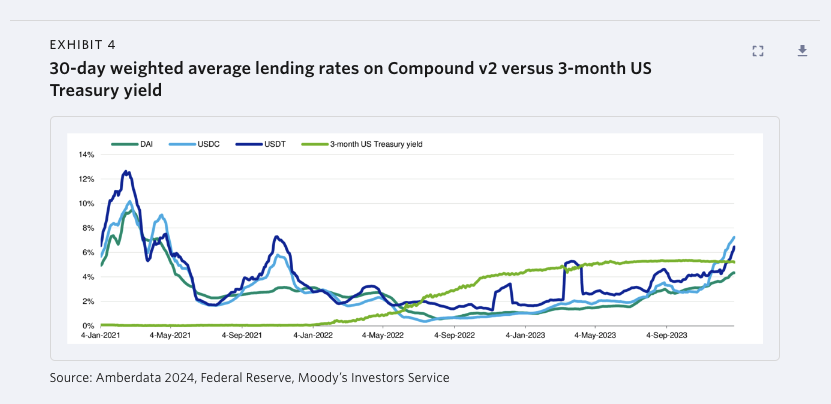

По словам аналитиков, это повышает ликвидность и доступность рынка, снижает затраты и обеспечивает дробление для традиционных инвесторов, но также предлагает значительные преимущества криптоинвесторам — особенно в высокодоходной среде, где традиционные активы становятся более привлекательными по сравнению с волатильной доходностью в DeFi.

30-дневные средневзвешенные ставки по кредитам Compound v2 против доходности 3-месячных казначейских облигаций США. Изображение: Муди.

Риски и техническая экспертиза

Подобно обычным фондам облигаций, токенизированные фонды сталкиваются с рисками, связанными с базовыми активами и управлением фондами. Однако токенизация также создает дополнительные сложности, требующие гораздо более разнообразного опыта, говорят аналитики.

Поставщики услуг в этой сфере часто имеют ограниченный послужной список, что увеличивает риск сбоев в оплате из-за технологических сбоев или банкротства. Подверженность залога фонда стейблкоинам добавляет еще один уровень риска. Кроме того, по мнению аналитиков, использование публичных блокчейнов в токенизированных фондах создает уязвимость к дополнительным технологическим рискам, кибератакам и проблемам управления.

Хотя привлекательность токенизированных фондов в настоящее время высока, этот интерес может также уменьшиться, если возникнет еще один бычий рынок криптовалют. В конечном счете, несмотря на обещание технологической эффективности, структура, поддерживающая токенизированные фонды, все еще развивается, и существует потребность в дальнейшем развитии и стандартизации, сообщает Moody’s.