Я загрузил в свое программное обеспечение Tradingview около 30 различных фьючерсных контрактов на евродоллары, около дюжины доходностей казначейства США, ставки по федеральным фондам, инфляцию и индексы акций.

Цель при этом состоит в том, чтобы создать представление о том, как выглядит следующий год или два через призму двух основных вещей: Федеральной резервной системы США и долга.

Оттуда, я полагаю, мы можем начать делать некоторые предположения о биткойне и криптовалютах в целом. Затем отследите эти предположения по мере того, как они начнут оправдываться или окажутся неверными.

И если мы изложим все это здесь, то теперь у нас будет точка отсчета, чтобы понять, как все развивается по мере того, как это происходит.

Мотивация для этого появилась после того, как Артур Хейс написал свою статью под названием “Водоворот”. Я получил шквал сообщений от людей, думающих, что наступил конец света. Вместо того чтобы высказать свое мнение, я решил провести собственное исследование.

И, основываясь на моей собственной интерпретации рынка, прежде чем я начну это эссе, слово «водоворот» кажется подходящим. Это означает состояние спутанных движений. Учитывая, что ФРС переходит от позиции, которая помогает взвинчивать цены на активы, к позиции, которая, похоже, может привести к краху, у всех инвесторов по всем направлениям есть семена сомнений, включая меня.

Это оценено в

Евродоллары… Одна из самых непрозрачных и в то же время безумно массивных частей финансовой системы. Это менее регулируемая версия доллара США, которая находится в Европе.

Объяснение того, как рождаются эти доллары США, заняло бы много времени — и, честно говоря, я даже не до конца понимаю методы бухгалтерского учета, которые приводят к их существованию. Но для того, чтобы понять, насколько они важны, контракты на евродоллары в декабре 2022 года содержат 1,27 миллиона контрактов с открытым интересом.

Размер каждого контракта составляет 1 миллион долларов. Это означает, что за один контракт мы говорим о триллионах долларов процентов. Я не думаю, что мне нужно говорить тебе, что это много.

Что касается того, почему эти контракты вообще торгуются, я воспользуюсь объяснением Чикагской товарной группы: “Фьючерсы и опционы на евродоллары являются предпочтительным инструментом трейдеров для выражения мнений о будущих изменениях процентных ставок”.

Подводя итог, можно сказать, что фьючерсы на евродоллары — это ожидание того, какими будут процентные ставки на момент их истечения.

Если вы считаете, что ставки в будущем году по какой-либо причине будут расти или снижаться, то вы можете использовать эти контракты для получения прибыли.

Итак, процентная ставка, о которой идет речь, — это ставка LIBOR… Зевок. Это просто еще один тип ставки заимствования, созданной между банками. Но чтобы эссе было простым и удобным для меня, я буду ссылаться на фьючерсы на евродоллары как на ставку ФРС, поскольку именно это отслеживает LIBOR.

Поэтому для наших целей здесь я буду использовать фьючерсы на евродоллары в качестве показателя будущих ожиданий ставок ФРС.

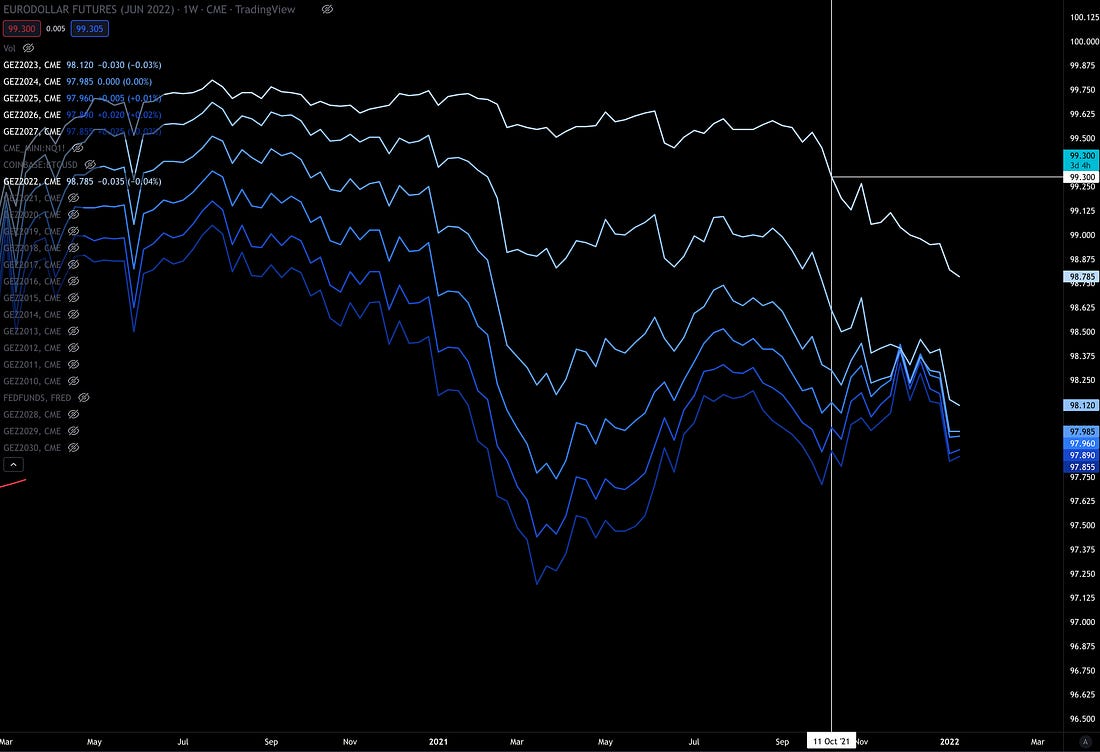

Для краткого примера того, как мы можем интерпретировать значение цены контракта, прямо сейчас контракт на июнь 2022 года составляет 99,3. Если мы возьмем 100 и вычтем из него 99,3, то получим 0,7. Это говорит нам о том, что в июне рынок считает, что ставки будут на уровне 0,7%, что выше, чем там, где мы находимся сегодня.

Почему это имеет значение?

ФРС уже пару месяцев болтает о более высоких процентных ставках. Таким образом, возникает вопрос, есть ли на рынке цена в этих ожидаемых повышениях или нет.

Евродоллары… Волнующе, я прав?

Я знаю, что это, наверное, одна из самых скучных вещей, о которых я когда-либо говорил. Но нам нужно есть наши овощи здесь, если мы хотим быть достаточно сильными, чтобы выдержать крипто-ударные волны 2022 года и далее.

А что касается крипто, то эти повышения ставок в связи с падением биткоина в результате переговоров о сокращении — это позиция рынка, с которой я не полностью согласен.

На графике ниже вы можете видеть, что 11 октября 2021 года контракт на декабрь 2022 года — самая светлая синяя линия вверху — уже предусматривает примерно два, почти три повышения ставок. Это было до того, как ФРС действительно усилила свою ястребиную позицию в ноябре-январе.

Добавим к этому тот факт, что более поздние контракты оценивались гораздо дороже. Фактически, каждая цветная линия представляет собой отдельный контракт по более низкой цене, то есть ожидание того, что будущие ставки будут намного выше.

Верхняя строка… опять же… это фьючерсный контракт на евродоллар со сроком действия в декабре 2022 года. Каждая строка ниже — это контракт на декабрь следующего года (т.е. 2023, 2024, 2025). Основная часть контрактов торговалась между 98,5 и 98, что значительно больше, чем просто несколько повышений ставок на 0,25% или 25 б.п.

Вот почему я не думаю, что комментарии ФРС в начале этого месяца застали рынок врасплох.

НО вскоре после этого октябрьского периода времени, который был до того, как биткойн и криптовалюта достигли максимума, евродоллары испытали инверсию. Инверсия — это когда более поздние выдохи пересекаются над более ранними выдохами. Это ненормально.

Это событие, которое может сигнализировать о возможных будущих неприятностях. Это произошло в декабре, и для меня это наводило на мысль о настоящем Водовороте, происходящем на рынках. В течение этого периода крипто была подвержена этой путанице.

Затем, чтобы сосредоточиться на том факте, что рынок двигался не только отчасти из-за ФРС… Рынок выдыхался.

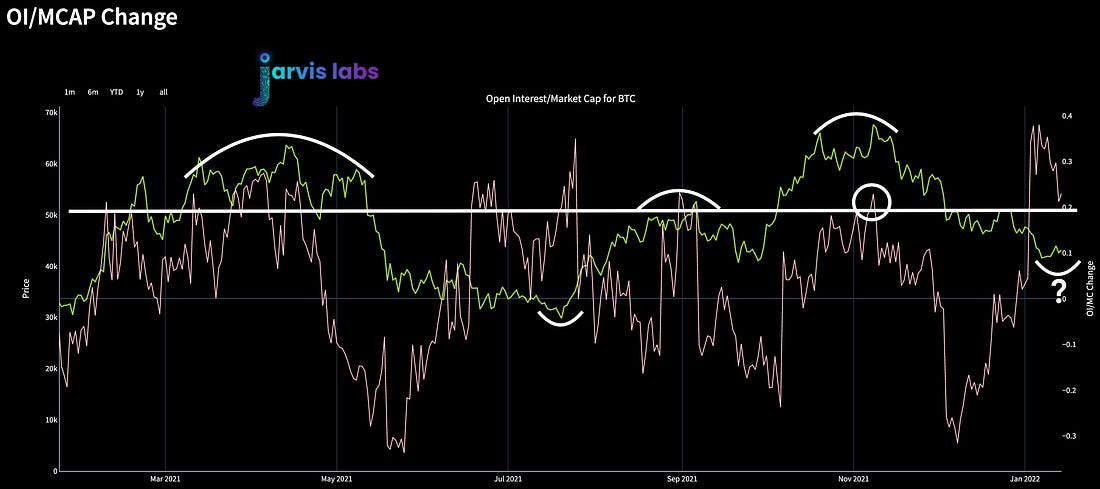

Вот график, показывающий изменение открытого интереса к фьючерсам в зависимости от изменения рыночной капитализации. Это важно, потому что по мере исчерпания тенденций каждый новый доллар открытых процентных ставок оказывает меньшее влияние на изменение рыночной капитализации.

Это говорит о том, что разворот рынка близок.

В начале ноября это именно то, что у нас было. Всякий раз, когда розовато-лососевая линия поднималась выше горизонтальной белой линии, тренд истощался. Белые кривые линии показывают изменение цены, которое произошло в биткойне.

Интересно, что это происходит как бы во время нашего разговора — снова напоминает мне конец июня / начало июля.

Но вернемся к вечеринке “куча плохих рыночных взяток”.…

5 января Казахстан потерял интернет, в результате чего хешрейт биткоина упал примерно на 18%. В тот же день биткойн упал с чуть более чем 47 тысяч долларов до 42 тысяч долларов.

Рынки не обязательно падали из-за хешрейта. Речь шла скорее о хэш-рейтах, вызывающих появление отрицательных показателей.

Конечно, тот факт, что ястребиные комментарии ФРС FOMC были обнародованы, не помог.

Но дело в том, что если бы вы были макротрейдером, кем-то, кто беспокоился о состоянии сети биткойнов, или кем-то, кто следил за такими показателями, как изменение открытого интереса по отношению к рыночной капитализации, я не думаю, что это имело значение. Рынок уже был мягким.

И чтобы вернуться к моей предыдущей точке зрения и отвезти ее домой… Когда биткойн достиг максимума в ноябре, к концу 2022 года цены на евродоллары составляли около 1%. Так что три повышения ставок в 2022 году не стали неожиданностью для рынка. На самом деле, любой, кто был настроен, знал, что разговоры о “QT” были почти само собой разумеющимися.

На мой взгляд, единственное, что сделали недавние выступления ФРС, — это удержали капитал в стороне. Спрос и без того был низким, это только усугубляло ситуацию.

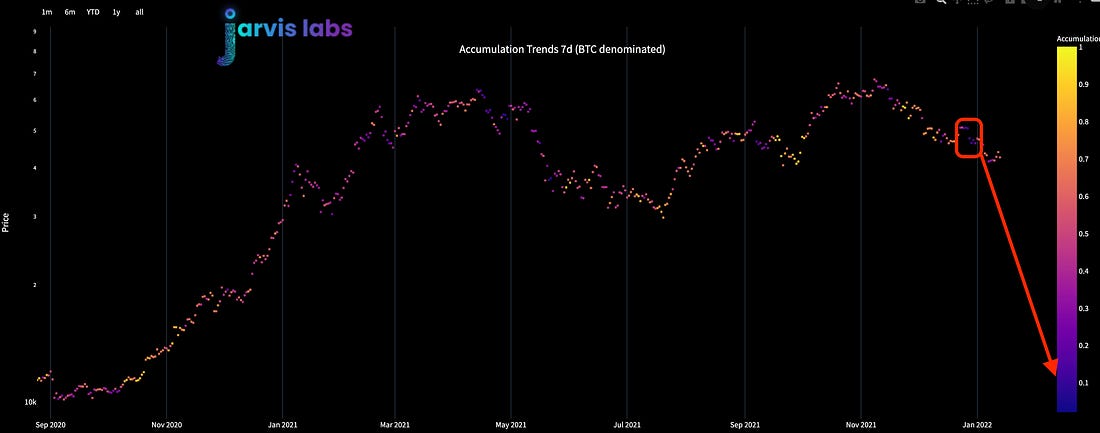

Вы даже можете видеть по тенденции накопления ниже, что за несколько дней до того, как ФРС опубликовала протоколы, накапливались небольшие кошельки, а не киты.

На самом деле, в дни перед новым годом показатель накопления составлял 0,14, что является очень низким показателем. И, исходя из предпосылки, что киты и большие суммы капитала движут рынками, 0,14 — это примерно так же плохо, как и получается.

Ладно, я думаю, что к настоящему времени я немного переборщил. Я думаю, что у меня могут быть некоторые пассивно-агрессивные чувства по отношению к ленивым аналитикам, которые не используют данные и говорят, что распродажа произошла из-за ФРС / JPOW. Так что теперь, когда я убрал это с дороги… Пришло время для действительно серьезных вещей.

Если вам нужно сбегать в ванную, налить себе кофе или перекусить… сейчас самое время.

Мы собираемся телепортироваться назад во времени, чтобы увидеть рынок после бойни. Распродажа почтовых доткомов. Оттуда мы сформируем шаблон вокруг двух экономических показателей, как я упоминал ранее: фьючерсных контрактов на евродоллары и ставок по фондам ФРС.

Давайте займемся этим.

Рифма

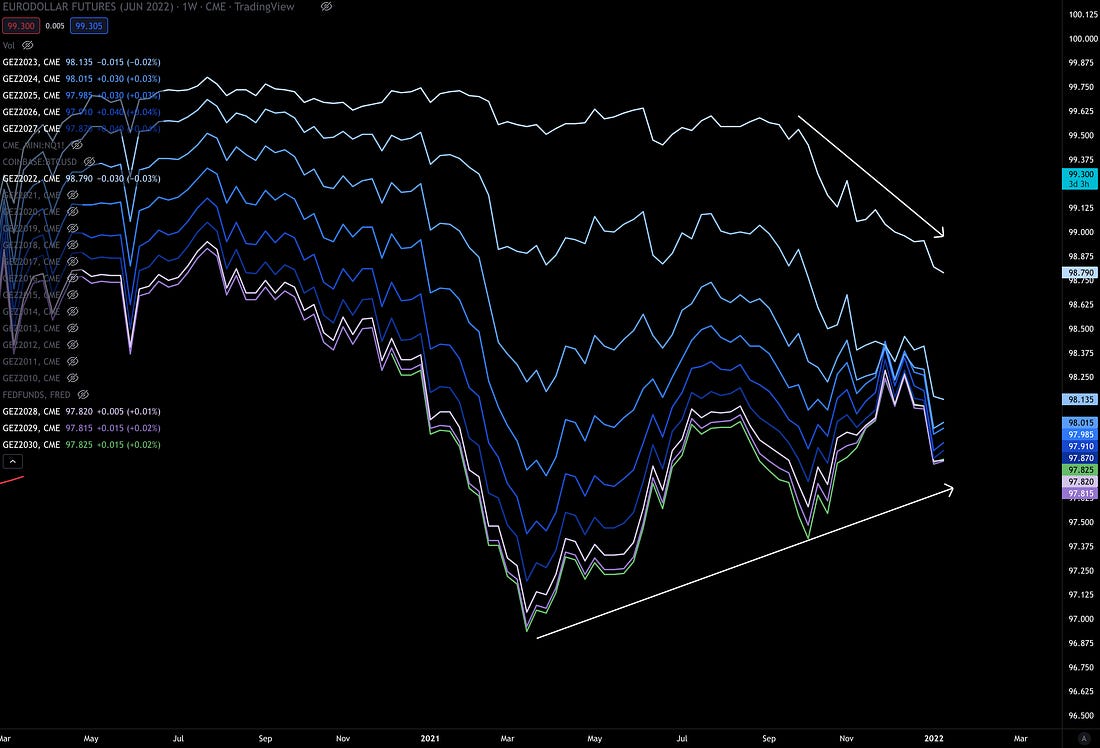

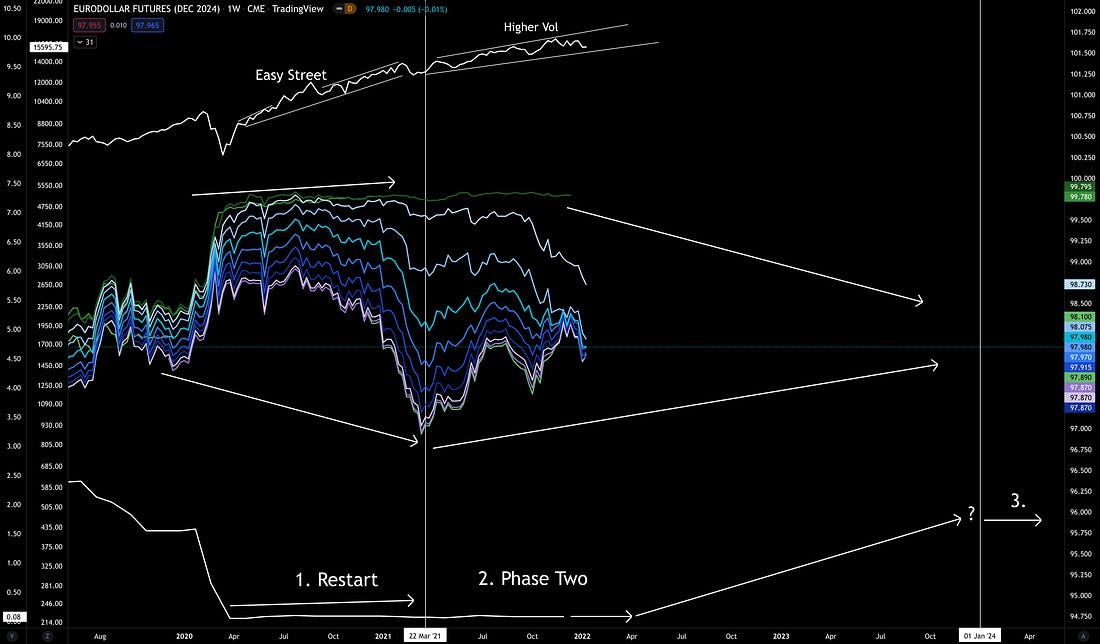

Давайте снова поднимем текущий график евродоллара.

Обратите внимание, как сходятся различные линии.

Что это значит?

Это признак того, что рынок действительно понятия не имеет, чего ожидать после конца 2023 года. Это потому, что все даты истечения срока действия 2023-2030 годов сгруппированы вокруг одной и той же цены, образуя дымящуюся кучу нерешительности.

Снова водоворот…

И в каком бы направлении ни двигались контракты дальше — после того, как они решат, что им не нужно следовать правилам, — они действительно будут диктовать, что произойдет дальше.

С точки зрения того, что произойдет дальше, это может означать несколько вещей. Все они могли консолидироваться, они могли сокращаться, они могли двигаться вверх или даже вниз.

Чтобы понять, как интерпретировать значение направления, давайте оглянемся назад в то время, когда ставки были близки к нулю, евродоллары сходились (как указано выше), а ФРС повышала ставки.

Это ситуация, похожая на ту, с которой мы сталкиваемся сегодня.

Крах доткомов.

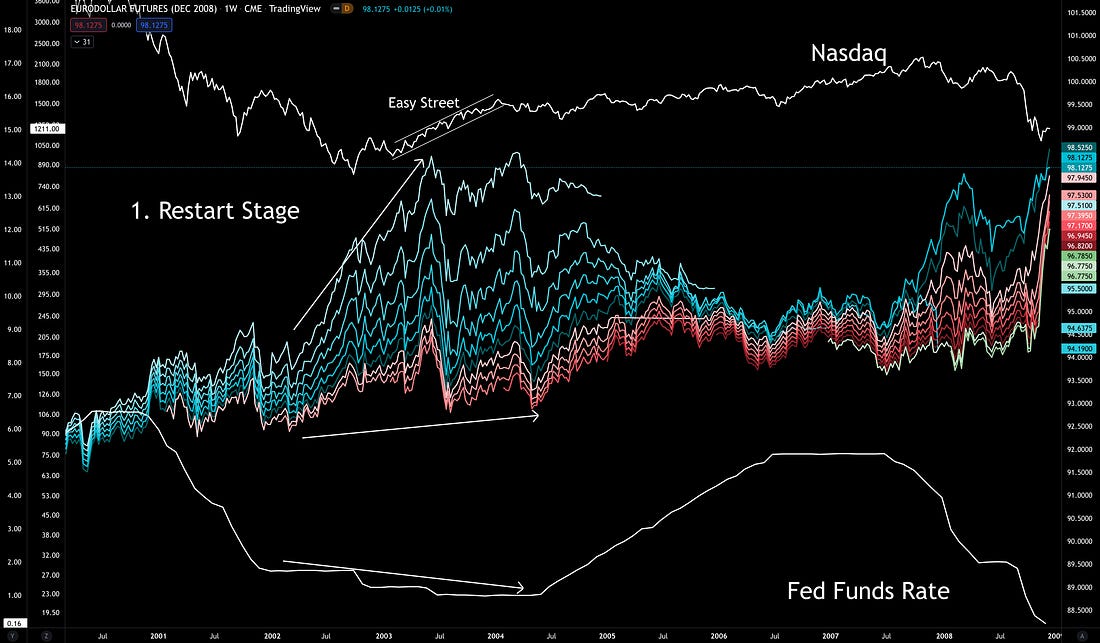

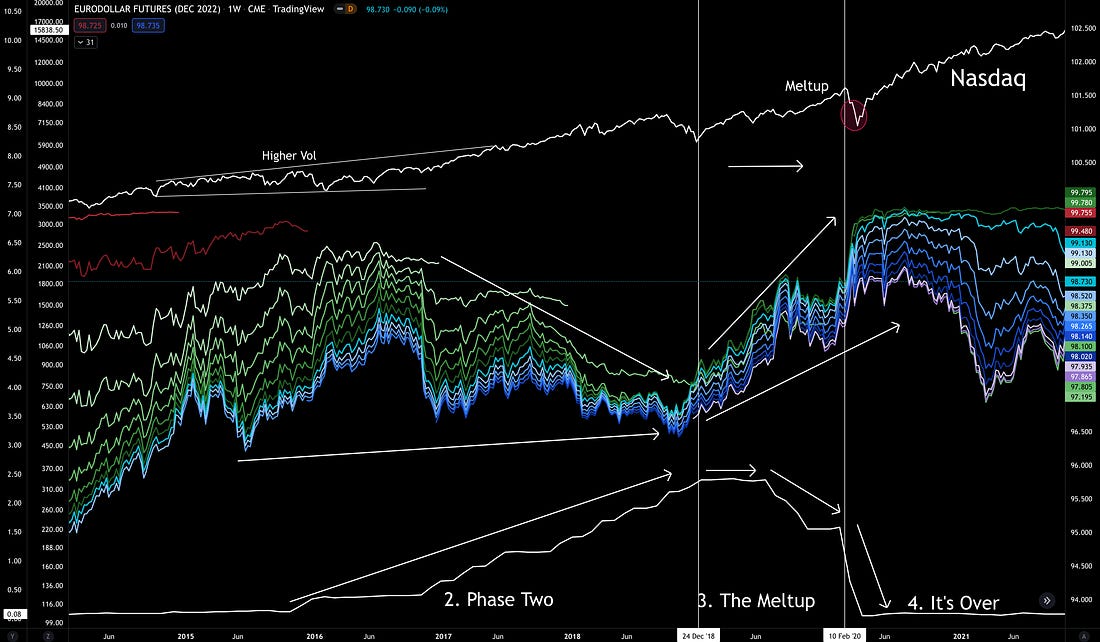

Уделите секунду и ознакомьтесь с приведенной ниже таблицей. Я знаю, что все эти строки очень важны для восприятия. Я не ожидаю, что вы поймете их нюансы.

То, что я хочу, чтобы вы сделали, это просто сосредоточились на том, когда эти разноцветные линии расширяются и сжимаются. Это оно.

Точно так же, как рынки расширяются и сжимаются, так же и кривые фьючерсов на евродоллары. Хотя, в смысле кривой, это больше похоже на сглаживание / крутизну. Но опять же, не нужно зацикливаться на этом, так как я уверен, что это уже достаточно кружит вам голову.

Сжиматься / расширяться. Это наш фокус.

На приведенной ниже диаграмме обратите внимание, как многоцветные линии вокруг 2002 года растягиваются по мере того, как белая линия внизу (обозначенная как ставки по фондам ФРС) приближается к нулю…

Я думаю об этом как о начале нового цикла. Период времени после того, как акции рухнули, и ФРС сейчас возвращается к нулевым ставкам. Перезагрузка.

Этот переход обратно к минимуму, когда процентные ставки близки к нулю, а рыночные цены низкие, означает, что ФРС перезапускает экономику после удара.

Итак, снова ставки упали до минимума… в то время как многоцветные линии, представляющие фьючерсные контракты на евродоллары, расширяются.

Ставки на нуле, евродоллары растут…

Между тем, белая линия вверху — индекс Nasdaq — имеет большую доходность при низкой волатильности. Это время мне нравится называть «Легкой улицей». Это устойчивый период возвращения, вызывающий низкий уровень эмоционального стресса.

Теперь, чтобы обобщить это для шаблона, давайте назовем этот период времени первым этапом или перезапуском:

- Фьючерсы растут, а ставки на нуле → Стабильно бычьи с минимумов / Легкая улица;

Вот диаграмма, показывающая это.

Теперь, вкратце, на заметку…

Я использую Nasdaq на этом графике, потому что почти два десятилетия назад мы могли бы сказать, что это были акции Web1 и Web2. И если повествование о крипто сегодня — Web3, то это должно послужить достойным посредником для этого анализа, не слишком отвлекаясь на альтернативные крипто-повествования, такие как сохранение стоимости, хеджирование денежно-кредитной политики США или фиксированное предложение.

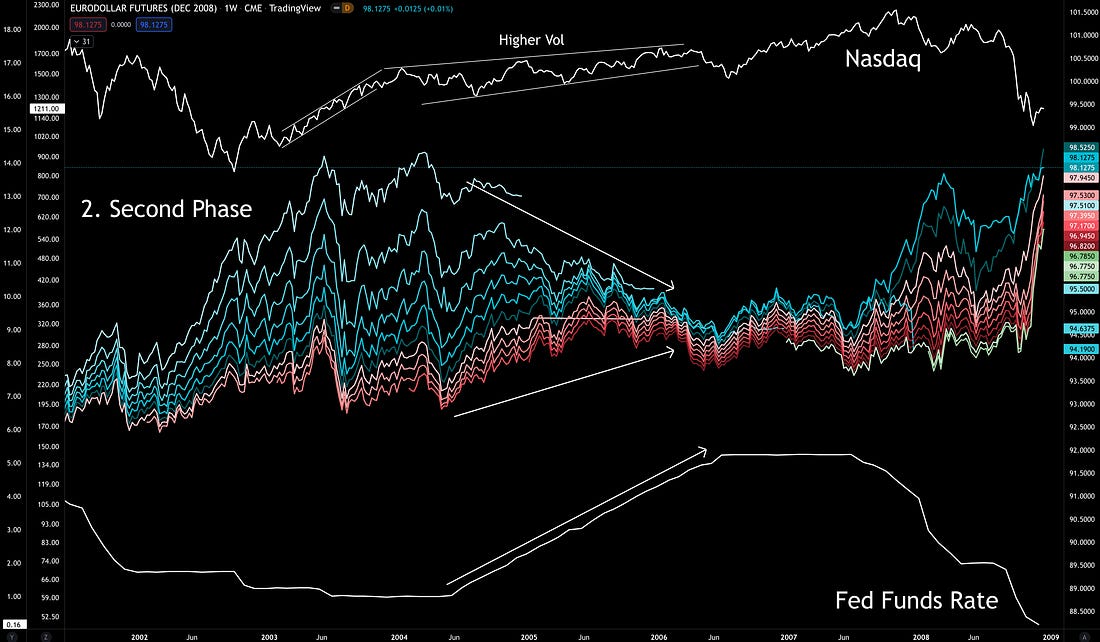

Хорошо, с этим покончено, давайте посмотрим, когда ставки начали расти в 2004 году. Период времени, который я называю второй фазой.

В это время евродоллары начали консолидироваться, в то время как Nasdaq стал неустойчивым.

Давайте классифицируем эту вторую фазу:

2. Фьючерсы сокращаются и ставки растут с нуля → неустойчивый / полу-бычий рынок;

Вот как это выглядит на графике:

ФРС продолжала повышать ставки до середины 2006 года, когда индекс был распродан.

Эта распродажа, которую мы можем частично объяснить предупреждением о рецессии, когда доходность казначейских облигаций за 10 лет упала ниже доходности за 2 года, привела к тому, что рынок начал прогибаться под этими более высокими ставками.

В ответ денежно-кредитная политика смягчается, когда ФРС прекращает режим повышения ставок. Это видно по белой линии ставок по федеральным фондам в нижней части графика, которая в 2007 году пошла вбок и снова начала падать.

Тем временем евродоллары снова растут. Сжимайся, расширяйся, сжимайся, расширяйся — видишь закономерность?

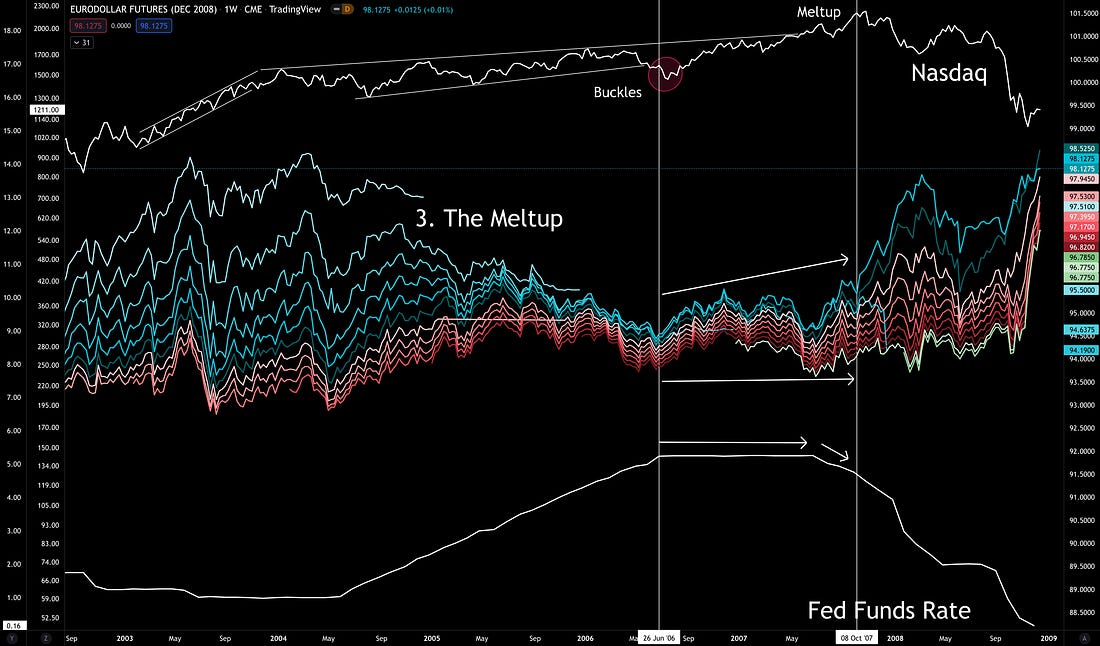

В любом случае, вот схема того, что я называю третьей стадией — крах.

3. Возможности расширяются с повышением ставок → очень бычий / мелкий рост;

Растущие евродоллары были признаком того, что финансовая система начала ожидать снижения ставок.

И вскоре после этого ФРС начала оказывать помощь. Что поначалу вызывает повышение ставок, когда инвесторы поддерживают грузовик. Это две порции за фуршетным столом «эйфория».

Но ущерб финансовой системе уже был нанесен. ФРС увидела предупреждающие знаки и продолжала снижать ставки, даже когда рынок рухнул.

Часть была закончена.

4. Фьючерсы растут с падением ставок → все кончено.

Хорошо, итак, мы прошли весь цикл, когда курс вернулся на прежний уровень, а евродоллары снова выросли — “1”.

Итак, чтобы быстро повторить то, что только что произошло, вот наш первоначальный шаблон.

Вынос.

- Фьючерсы растут, а ставки на нуле → Стабильно бычьи с минимумов / Легкая улица;

- Фьючерсы сокращаются и ставки растут с нуля → неустойчивый / полу-бычий рынок;

- Фьючерсы расширяются с плавными темпами → очень бычий / мелкий рост;

- Фьючерсы растут с падением ставок → все кончено.

Давайте посмотрим, подтвердится ли это во время краха рынка после 2008 года.

Вторая фаза

Давайте немного быстрее пройдем через этот следующий период времени. Время, когда финансовая система была перегружена долгами и кредитными плечами.

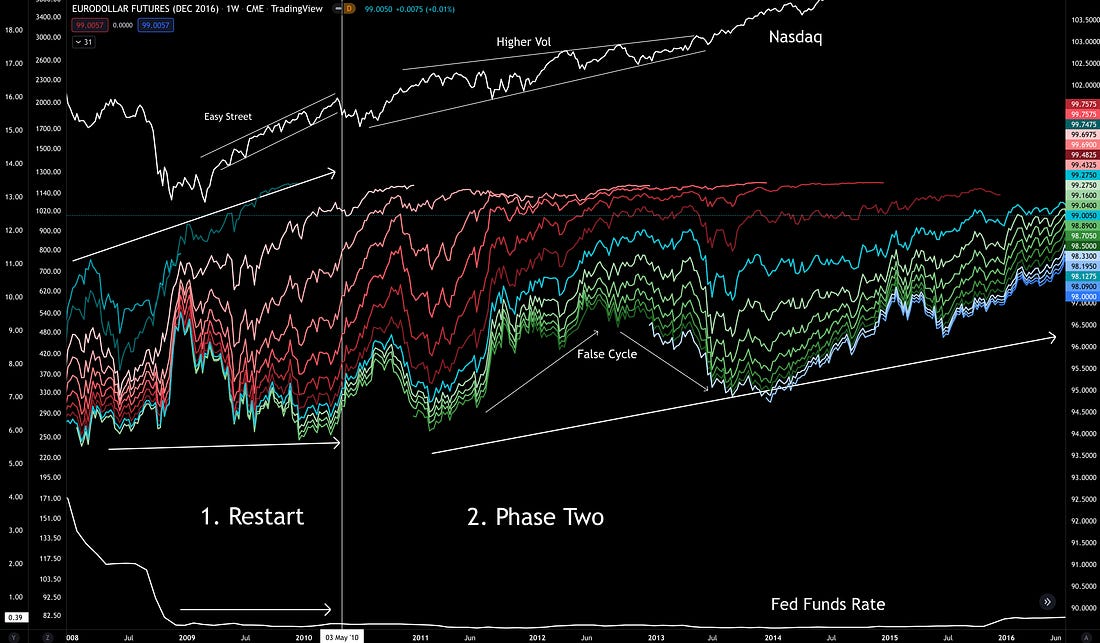

Ниже временная шкала начинается с того места, где мы остановились на последнем графике — крах 2008 года.

То, что мы видим в 2009 году, когда ставки достигли нуля, было последней частью малого цикла…

- Фьючерсы растут, а ставки на нуле → Стабильно бычьи с минимумов / Легкая улица

Затем в середине 2010 года началась вторая фаза, когда начался очень длительный период консолидации евродолларов.

2. Фьючерсы сокращаются и ставки растут с нуля → неустойчивый / полу-бычий рынок

Здесь важно отметить, что во время “Второй фазы” произошло сокращение части евродолларов… Но никакого движения наверху не было. Это был ложный сигнал.

Если вы оглянетесь назад на вторую фазу предыдущего цикла, вы заметите, что линии вверху имеют тенденцию к снижению, как и нижние линии. Вот почему вторая фаза здесь на самом деле длится семь лет.

Ставки пошли в сторону в конце 2018 года, когда появились проблемы… Евродоллары начали немного расти, подготавливая нас к стадии “Краха” или “3”. А затем, наконец, ФРС капитулировала и снизила ставки до нуля, при этом евродоллары снова выросли, а ближайшие сроки действия достигли почти нулевых ставок.

Подводя итог тому, что мы видим на приведенной ниже графике…

- Фьючерсы сокращаются и ставки растут с нуля → неустойчивый / полу-бычий рынок;

- Возможности расширяются с повышением ставок → очень бычий / мелкий рост;

- Фьючерсы растут с падением ставок → все кончено.

Поскольку цикл завершился в начале 2020 года в начале пандемии, мы снова вступили в первую стадию цикла.

Это означает, что мы, скорее всего, снова увидим рост ставок… Который, как мы уже знаем, оценен в соответствии с нашим предыдущим разговором. Оно приближается.

Но реальность такова, как далеко может зайти ФРС, прежде чем ей потребуется завершить “Вторую фазу” и прекратить повышать ставки?

Глядя на ставки с течением времени, мы видим, что ФРС не в состоянии поднять их выше предыдущих максимумов. Это медленная тенденция к нулю.

Исходя из этого, мне трудно представить, что мы значительно превысим 1,5%.

Возвращаясь снова к нашей структуре евродолларов и применяя это ожидание ставки, вот где мы находимся…

2. Фьючерсы сокращаются и ставки растут с нуля → неустойчивый / полу-бычий рынок;

Основываясь на истории, у рынка все еще есть взлетно-посадочная полоса для более высоких максимумов.

И применение этого прокси-сервера Nasdaq к крипто указывает на более высокую волатильность при посредственном росте… И плевки сильного роста. Эти всплески сильного роста во второй фазе, скорее всего, произойдут, как показывают ложные сигналы. Как бы то ни было, эта среда лучше подходит для трейдера и сборщика акций, чем для многолетнего ходлера.

Затем, как только мы увидим распродажу Nasdaq, ФРС снова повысит ставки… Приготовьтесь к поездке в сторону мелтупа.

Это пузырь, который, несомненно, будет абсолютным монстром.

На заключительной ноте…

Я надеюсь, что это эссе внесет ясность. Тот, который поможет вам проделать дыры в аналитиках, утверждающих, что “конец близок”, что в основном связано с аргументами, основанными на повышении ставок ФРС.

Конечно, мы увидим спады, но макроцикл изменился, если эта структура продолжит повторяться, как это было в течение последних двадцати лет.

Это конец первой части. Надеюсь, вам это понравилось. У нас еще впереди казначейские облигации и инфляция. И, основываясь на том, что я вижу с инфляцией, старая пословица о рифмовании истории, возможно, подходит к концу.

Источник: Ben Lilly