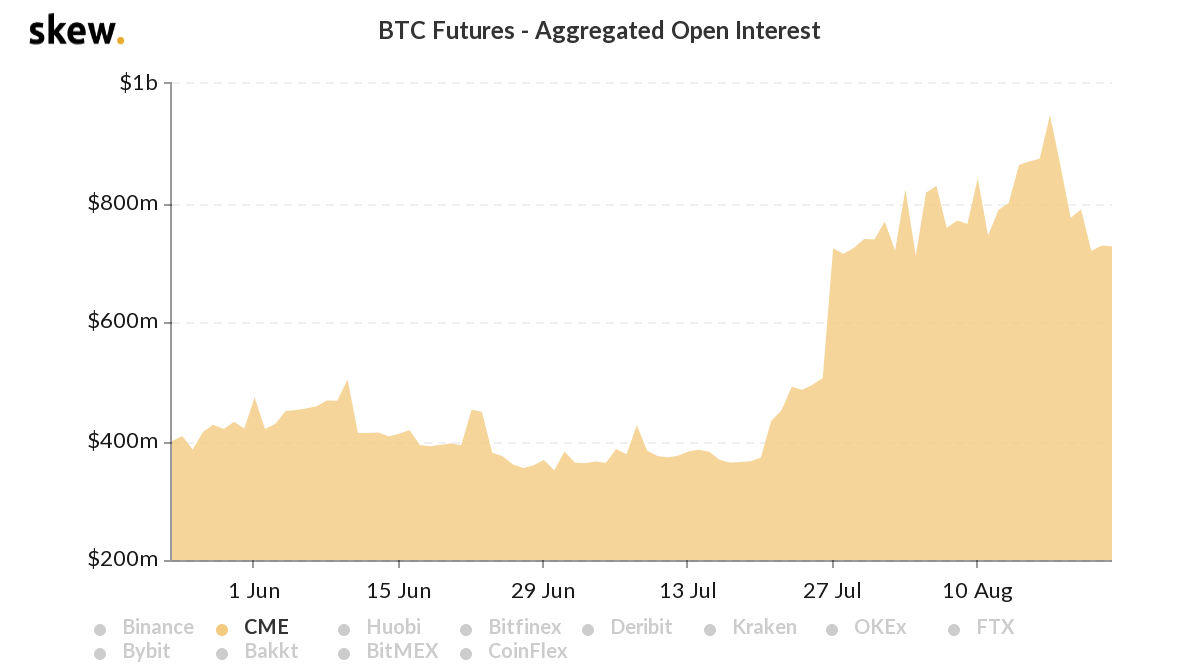

Чикагская товарная биржа (CME) поднялась в списках и вошла в топ-10 бирж деривативов. Объем и открытый интерес со стороны институциональных тяжеловесов на биржах, таких как CME, укрепляют популярность Биткойна. Это подпитывает ожидания и обеспечивает ликвидность на спотовых и деривативных биржах для розничных трейдеров. Величина влияния спорна, однако это идеальная точка зрения для изучения того, как рынок деривативов BTC может подталкивать и тянуть графики.

Совокупный открытый интерес по CME достиг 727 млн долларов, что в два раза больше по сравнению с 250 млн долларов в июле 2020 года. Это означает, что трейдеры ставят 727 млн долларов в ожидании волатильности в краткосрочной цене биткойнов.

Институциональный интерес резко вырос по мере того, как инвесторы активно ищут альтернативные инвестиции, а также благодаря оптимистичным настроениям из-за накопления биткойнов, которое произошло при более низких ценовых уровнях. Дэвид Пуэлл, руководитель отдела исследований Adaptive Capital, твитнул о кластерах ценовых уровней, где произошло накопление:

Источник: Twitter

В его твите было выделено несколько ключевых уровней цен, и, основываясь на 4-летнем цикле накопления Биткойна, он показал, что уровень 14000 долларов имеет решающее значение для Биткойна. Накопление биткойнов произошло на уровне от 7000 до 9000 долларов в июле 2020 года. Кластеры китов также накопились на уровнях от 10000 до 12000 долларов. Киты, купившие свои биткойны по цене 9000 долларов или выше, получают прибыль выше 11000 долларов, а трейдеры, купившие самую высокую цену, находятся в точке безубыточности. Институциональный интерес можно объяснить следующим образом: Grayscale рекордный еженедельный приток от институциональных инвесторов в размере 217 млн долларов.

Источник: Twitter

Согласно их отчету от 17 августа 2020 года, их биткойн-траст составляет 5037 миллионов долларов. Поскольку Grayscale управляет различными регулируемыми публично торгуемыми инвестиционными инструментами, которые предназначены для аккредитованных и институциональных инвесторов, это прямой индикатор институционального интереса и накопления биткойнов.

Хотя установлено, что играет роль накопление, политика низких процентных ставок центральных банков во всем мире в сочетании с быстрорастущей денежной массой может стать его основными движущими силами.

После исторического бычьего роста казалось, что Биткойн и все криптофинансовые продукты были отложены, а институциональные инвесторы выступали за инвестиции с низким уровнем риска, такие как государственные облигации, однако недавнее и последовательное снижение ставок ФРС и действия центральных банков по всему миру побудили учреждения пересмотреть свои портфели и направить средства на альтернативные инвестиции.

Вот как сработало снижение ставки для биткойн-трейдеров: 15 марта 2020 года Федеральная резервная система снизила ставки до нуля в результате незапланированного снижения ставки, и цена биткойна, колебавшаяся в районе 5000 долларов США в то время, получила импульс, чтобы пересечь уровень 10000 долларов. Розничная покупка брала цену выше 11000 долларов.

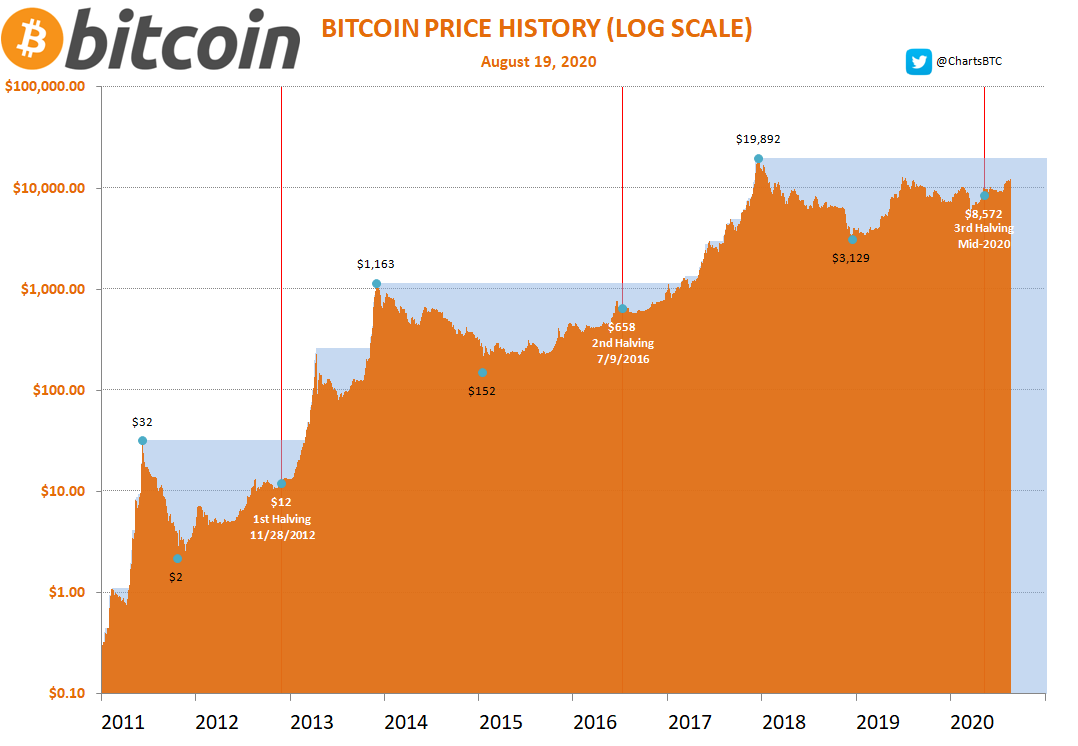

Существует достаточно свидетельств восходящего тренда из-за увеличения институциональной активности, однако это не должно быть вашей единственной ставкой. Оглядываясь назад всего на полтора года назад, рынки стали свидетелями волатильности Биткойна и нескольких рыночных циклов, когда повествование о сокращении вдвое повлияло на цену.

Источник: Twitter

Вот представление рыночных циклов Биткойна по @ChartsBtc. Сравнивая третье сокращение вдвое с двумя предыдущими, подразумевается, что может произойти несколько падений, прежде чем будет достигнута цель после уменьшения вдвое.