В недавнем Twitter нить, профессор и инвестор Адам Кокран составил свою портфельную диссертацию на 2022 год и составил «список покупок» возможных лучших исполнителей в предстоящем году. Он сказал,

«… Инвестирование в реальные активы, которые не являются просто шумихой, похоже на инвестирование стартапов, вы должны быть в этом долгое время».

Купить на провалах

Тем не менее, он повторил, что инвесторам будет лучше всего расставить приоритеты в этих покупках на спадах, вместо того, чтобы покупать все «сразу».

Сказав это, Кокран также прокомментировал:

«Многие проекты в его экосистеме также находятся в FDV. [Fully Diluted Valuation] черт возьми, так что даже при том, что это отличные продукты, вряд ли они превзойдут их ».

В этом плане эти проекты могут не превзойти показатель доходности, добавил аналитик. Один из таких примеров, который привел профессор, был Solana. Примечательно, что проект подарил звездную возвращение 11 219% за последние 12 месяцев. Однако он объяснил:

«Solana у него был прорывной год, и в следующем году ему будет сложно снова превзойти рынок ».

Как мы видим с наступлением января, Solana не удалось избежать более крупных рыночных настроений, которые остаются медвежьими. Во время печати SOL поддерживает 24-часовой диапазон 167,85 долларов США и 176,78 долларов США. В то время как еженедельная доходность CoinGecko остается близкой к отрицательной 10%.

Четыре ключевых параметра

Итак, вопрос на миллиард долларов: как инвестору отнестись к портфелю? Кокран повторяет четыре основных параметра для попадания проекта в список покупок 2022 года. Во-первых, это должен быть рабочий продукт. Во-вторых, новый год должен стать потенциальным катализатором указанного проекта. В-третьих, у него должно быть «пространство для роста по сравнению с конкурентами». Наконец, особое значение имеют проекты, в которых перспективы внешних денежных потоков считаются положительными. То, на чем он также сосредоточился в своей диссертации, которая гласит:

При этом аналитик также настаивал на правильно взвешенном и диверсифицированном портфеле. Он сказал,

«Ни один портфель не является стопроцентным, и вы не взвешиваете все активы в портфеле одинаково».

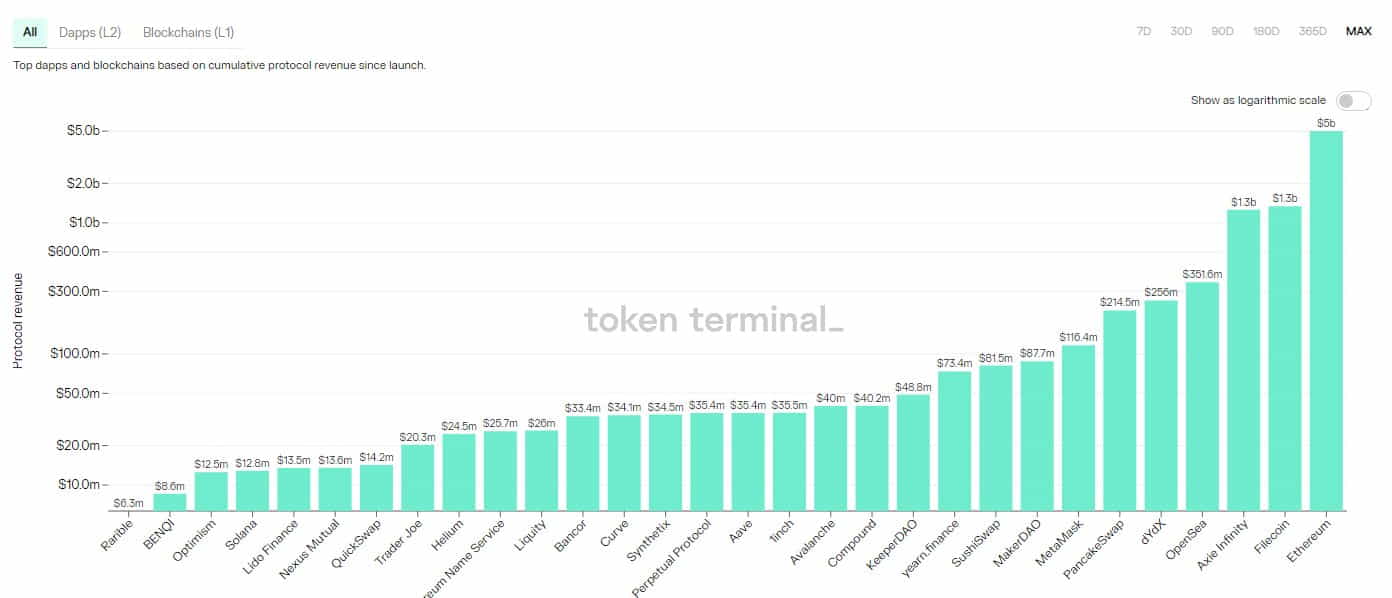

На этом этапе также важно отметить, что, по мнению аналитика, большинство криптоциклов на самом деле не имеют эквивалента «стоимостных» акций. Поэтому он рекомендует искать протоколы, которые «приносят реальный доход».

Далее он объяснил,

«Даже протоколы, которые не приносят доход токену (пока), по-прежнему пользуются огромным спросом, например протоколы кредитования, у которых в 2021 году процентная ставка по займам увеличилась в среднем в 10 раз».

Однако партнер Cinneamhain Ventures также сосредоточился на «анализе качества и происхождения доходов», из чего он пришел к выводу, что:

«… Что ясно, так это то, что протоколы, которые имеют * фактическую * выручку, часто резко * отстают * в 2021 году».

«Богоуровень»

По сути, это означает, что в его «пиках 2022 года» будут классические продукты DeFi с опытными командами. Поэтому для своей категории «Богоуровень» он выбрал Ethereum (ETH), Выпуклый (CVX), Год (YFI) и Keeper (KP3R) с «сильным удорожанием цен», являющимся драйвером для данной категории.

Между тем, президент Ava Labs Джон Ву видит, что «убийцы Ethereum» войдут в портфель 2022 года. Он недавно сказал Forbes,

«Ethereum 2.0, возможно, изменил правила игры два года назад, но новое поколение Layer 1 опередило его».

Некоторые проекты в этой категории включают AVAX, SOL и DOT.